Корпоративный Китай убегает в доллар, а два крупнейших в мире иностранных держателя казначейских облигаций США (трежерис) избавились от их значительной части в последнем квартале этого года – как раз перед президентскими выборами в США. В середине сентября доходность трежерис достигла пиковых уровней за 2,5 года. С тех пор американские ценные бумаги подешевели почти на 4% из-за опасений, что полный контроль республиканцев над обеими палатами Конгресса и Белым домом поднимет инфляцию и повлияет на госдолг США.

Продавцами выступили Япония и все тот же Китай. Японские инвесторы до 30 сентября успели сбросить ценных бумаг на рекордные 61,9 млрд долларов США. Фонды в Китае за тот же период продали чуть меньше – на сумму 51,3 млрд долларов. Причем продажи Японии хотя бы частично объясняются интервенцией на валютном рынке 11 и 12 июля, когда Министерство финансов продало доллары, чтобы купить 5,53 трлн иен для поддержки своей рухнувшей валюты.

А вот Китай избавляется от американских ценных бумаг, скорее всего, в отместку – из-за возросшего геополитического напряжения. И на обещаниях Дональда Трампа это напряжение усилиться еще больше. В настоящее время Япония и Китай по-прежнему владеют казначейскими облигациями США на сумму 1,02 трлн и 731 млрд долларов соответственно. То есть по-прежнему имеют большое влияние на долговой рынок США.Однако эти новости важны еще совсем по другой причине. То, что крупнейшие держатели госдолга США начинают дистанцироваться от американской экономики, означает, что начало глобальных изменений:

- в международной торговле

- на валютных рынках

- в отношениях между странами

Грядущие перемены в политике США, ужесточение тарифов и реформы в финансовой системе не только меняют правила игры для крупнейших экономик, но и заставляют страны адаптироваться к новым реалиям. На фоне этих изменений Азия и Европа ищут пути укрепления своих позиций, а компании во всем мире стремятся минимизировать риски от будущих потрясений.

И главным «страховым полисом» пока выступает доллар США. Например, китайские компании (особенно экспортоориентированные) очень активно переходят на долларовые активы. В результате на конец октября их внутренние депозиты в иностранной валюте выросли на 6,6% и уже тогда составляли 836,5 млрд долларов США.

Да и ситуация с продажей Китаем трежерис (второй по величине в истории) выглядит туманной, так как в это же время фонды в Бельгии, которые считаются местом хранения таких счетов для Китая, купили в сентябре на рекордные 20,2 млрд долларов казначейских облигаций США... Интересная математика получается. Но Китай эти игры знает, умеет, практикует и в убыток себе ничего делать не будет.

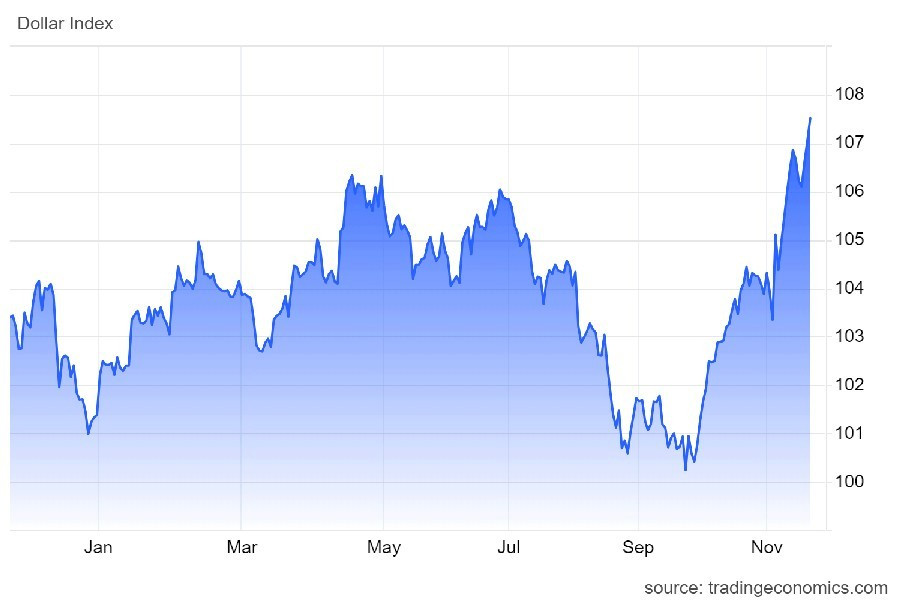

Тем более что доллар США продолжает рваться к новым вершинам. На этот раз – до самого высокого уровня за последние два года районе отметки 107,5 пункта

(график 1). Причиной такого взлета стали

не только спекуляции вокруг монетарной политики ФРС, но и ожидания, что победа Дональда Трампа может вновь разжечь

инфляционные процессы. Этот сценарий существенно снижает шансы на быстрые действия Федеральной резервной системы по смягчению процентной ставки. И, соответственно, укрепляет позиции «американца» на валютном рынке.

За последние недели индекс доллара вырос на 3%, что выглядит особенно впечатляюще на фоне ограниченного потока макроэкономических данных. Тем не менее рынки замерли в ожидании ключевых событий:

- декабрьского заседания ФРС

- публикации индекса потребительских цен за октябрь

До первого остается еще чуть меньше месяца. А вот данные по инфляции потребителей США будут представлен на следующей неделе и зададут дальнейшую траекторию для валютного рынка. А пока воду на мельницу доллара продолжает исправно поставлять сильная экономика США.

Например, число первично безработных неожиданно сократились до минимальных значений за последние семь месяцев (график 2). Учитывая близость выхода ноябрьских Нонфармов, такое резкое падение безработицы поддерживает ожидания устойчивости американского рынка труда. А на фоне сильных Нонфармов Центробанк США вряд ли пойдет на резкие шаги по снижению ставки в ближайшее время. Кстати, недавние заявления главы ФРС Джерома Пауэлла и других представителей регулятора уже дают понять, что Центральный банк вряд ли будет спешить со снижением ставок.

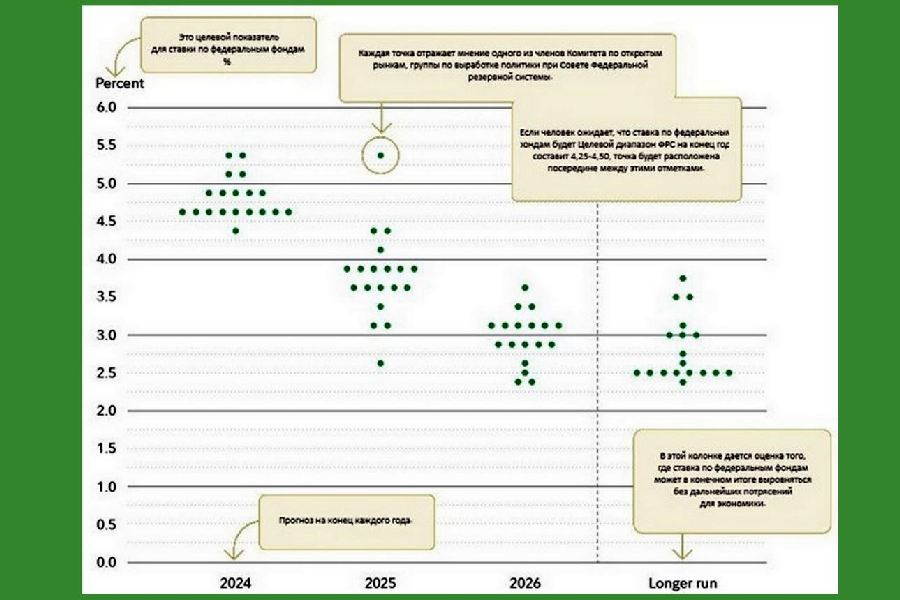

Тем не менее неопределенность остается высокой, а внимание рынков приковано к знаменитой «точечной диаграмме» ФРС – одному из ключевых инструментов прогнозирования политики Центробанка США (коллаж).

Что такое точечная диаграмма? Каждые три месяца с 2012 года члены Комитета по операциям на открытом рынке ФРС обновляют прогнозы по ставке федеральных фондов.

Точечная диаграмма находится в документе «Сводный обзор экономических прогнозов» и

выходит накануне заседаний в марте, июне, сентябре и декабре.Эти «точки» отражают мнения каждого из 19 монетарных чиновников о том, каким должен быть диапазон ставок в ближайшие годы и в долгосрочной перспективе. Инвесторы особенно внимательно следят за средней точкой прогноза, поскольку она задает тон ожиданиям рынка. Точечный график стал не просто источником информации, но и индикатором внутреннего консенсуса (или его отсутствия) среди членов ФРС. Несмотря на кажущуюся простоту, диаграмма часто оставляет пространство для интерпретаций в поисках ответов на ключевой вопрос «Пойдет ли Центробанк США на снижение ставки в декабре?».

Есть свой точечный график (Tankan) и у Банка Японии. Он тоже публикуется ежеквартально и представляет собой бизнес-обзор деловой активности крупных производителей. Следующий Tankan выйдет 13 декабря, а его данные призваны помочь регулятору спрогнозировать изменения в своей денежно-кредитной политике.

Кстати, японская валюта может очень неплохо повести себя при Дональде Трампе!

Во-первых, Япония чуть ли не единственная страна, против которой щедрый на обвинения и угрозы президент 2.0 ничего до сих пор не сказал.

Во-вторых, для осуществления экономических планов в духе «America First» сильный доллар – это помеха.

Так что, в-третьих, Трампу может понадобиться коалиция с центробанками-партнерами для регулировки валютных курсов.

То есть, в-четвертых, иена может стать той самой вишенкой на торте, которую будут укреплять для снижения курса доллара.

А если еще Банк Японии продолжит свое повышение ставок... Кстати, насколько он готов оставаться ястребиным, пока все остальные ведущие регуляторы готовы сокращать и сокращать? Напомним, что только в марте этого года Япония ушла от отрицательных ставок, а в июле подняла их позицию до 0,25%.

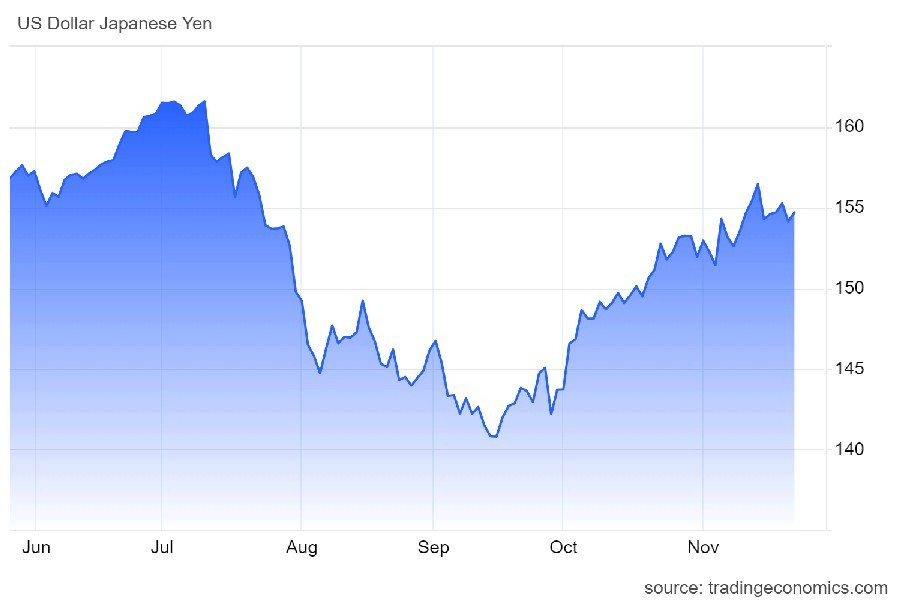

При этом глава ведомства Кадзуо Уэда очень большие надежды возлагал на повышение заработной платы и ее влияние на рост инфляции. Но пока инфляция в октябре упала до 2,3% (график). И это при том что слабая иена усиливает инфляцию через рост стоимости импорта. В целом с октября японская валюта ослабла по отношению к доллару с октября более чем на 7%, торгуясь выше отметки 156 (график 3). Кроме того, в прогнозы Банка Японии добавляет неопределенности экономическая политика США. Следующее заседание Банка Японии пройдет 18–19 декабря и вполне может стать моментом для нового повышения. Дело в том, что экономика страны нуждается в стимулах, ее рост в годовом исчислении замедлился до 0,9%. По крайней мере, глава Центробанка страны Кадзуо Уэда намекнул, что «серьёзно» рассматривает возможность повышения ставки.

После этих заявлений доллар подешевел к иене на 0,5%, до 154,65 иен, а доходность 5-летних японских гособлигаций подскочила до 0,75% – самого высокого показателя за 15 лет. А пока Япония готовится к «боям с тенью». Так образно политики назвали подготовку к будущим вызовам еще до инаугурации новой администрации США. Он подчеркнул важность изучения состава команды Трампа, особенно в экономической сфере, чтобы Токио оказался готов к возможным торговым изменениям.

Кстати, премьер-министр Японии Сигэру Исиба планировал встретиться с Дональдом Трампом после своего визита в Южную Америку. Однако встреча была перенесена на «после инаугурации», так как согласно закону Логана (1799 года) в США частным лицам запрещено проводить дипломатические переговоры с иностранными правительствами до официального вступления в должность.

А в это время глава КНР Си Цзиньпин развивает бурную дипломатическую активность. Выступая на международных форумах, включая саммиты АТЭС в Перу и G20 в Бразилии, он позиционирует Китай как предсказуемого защитника многосторонней торговли, противопоставляя это лозунгу Трампа «Америка прежде всего».

Китай стремится усилить свои позиции в развивающихся странах, особенно в регионах, где США традиционно отставали в инвестиционной активности. При этом он представляет себя стабильным партнером, в отличие от предполагаемой непредсказуемости США. В качестве главной валюты, естественно, продвигается китайский юань. И в этом плане Китай все-таки достиг определенного прогресса. Доля юаня в глобальных платежах достигала:

- 2% в 2020 году

- 5,77% – в октябре 2024 года

Для сравнения – доля доллара США в международных расчетах в августе 2024 г. составила 49,1%. Как видим, валютная карта постепенно перекраивается.

Но одновременно перекраивается также глобальная экономическая карта. Например, в Японии наметилось все большее охлаждение экономических отношений с Китаем, так как работающие там японские компании относятся с нарастающим пессимизмом по поводу состояния экономики Поднебесной. Согласно данным опроса Японской торгово-промышленной палаты, 64% компаний отметили значительное ухудшение экономической ситуации в КНР по сравнению с прошлым годом.

Хотя Китай остается крупнейшим торговым партнером Японии, растущая геополитическая напряженность и ухудшение дипломатических отношений между Токио и Пекином заметно сказываются на бизнесе. Усиление конкуренции со стороны китайских компаний лишь усугубляет положение.

Многие японские предприятия уже начали пересматривать свои стратегии, ограничивая инвестиции или вовсе сворачивая проекты в Китае. Этот тренд может привести к дальнейшему снижению экономической интеграции двух стран, что ранее считалось важным элементом их долгосрочных отношений.

Да в целом Юго-Восточная Азия рискует оказаться в зоне турбулентности. Ведь лишенные рынков США китайские товары хлынут на местные рынки. Уже сейчас экономики Вьетнама, Таиланда и Малайзии испытывают трудности из-за конкуренции с китайской продукцией:

- в Таиланде закрылись более 2000 фабрик, не выдержав конкуренции с дешевой китайской сталью

- в Индонезии за полгода текстильная промышленность потеряла десятки тысяч рабочих мест

Если Дональд Трамп сдержит свои обещания ввести пошлины на китайский импорт в размере 60%, это может обрушить ВВП Китая на 1 процентный пункт. Но даже если США не пойдут так далеко, а поднимут пошлины в районе 40%, вторая по величине экономика мира все равно окажется под серьезной угрозой. Тем более, что будущим министром торговли США будет Говард Лютник, как раз известный своей жесткой позицией по отношению к Китаю.

Так что Китай ищет обходные пути и пытается укрепить свои позиции за счет:

- расширения БРИКС

- углубления связей с соседями – Индией, Австралий и др.

Однако в этом процессе Пекин сталкивается с постоянными вызовами, включая территориальные конфликты в Южно-Китайском море, где китайские корабли неоднократно вступали в столкновения с соседними странами, включая Филиппины.

Не стоит ожидать больших прибылей от знаковой инициативы Си Цзиньпина «Один пояс, один путь» (коллаж). Тем более, что даже среди этих стран-единомышленников существует скрытое беспокойство по поводу растущего влияния Китая. В этом плане очень наглядно решение отказаться от участия в этом проекте Бразилии.

Как считают эксперты, бразильская сторона не хочет быть сателлитом Китая, а на более равноправные, сбалансированные торговые отношения, видимо, ее партнер не согласен.

О китайской дорогостоящей программе «Глобального Юга» тоже говорится все реже, так как из-за спада экономики инвестировать и использовать инфраструктурные объекты Китай в полной мере уже не способен.

Что касается Запада, то Китай, конечно, не прочь укрепить отношения с ЕС. Но при этом на какие-либо значительные уступки идти не готов. Европейские страны, которые также столкнулись с угрозой пошлин со стороны США, демонстрируют более сдержанный подход. Канцлер Германии Олаф Шольц на встрече с Си Цзиньпином подчеркнул готовность Берлина работать над решением торговых споров, особенно в сфере китайских электромобилей.

Премьер-министр Великобритании Кейр Стармер также сделал шаг к диалогу, отметив желание Лондона сотрудничать с Пекином в области торговли, экономики, науки и технологий. Однако позитивный тон не отменяет напряжения, вызванного обвинениями в недобросовестной торговой практике Китая. Так что этот проект тоже мало жизнеспособен.

Да сами европейские страны вряд ли когда-нибудь будут готовы полностью «принять» Китай, особенно – «под приглядом» Вашингтона. И тем более, если будут затронуты их интересы. Фундаментальные противоречия между Китаем и ЕС, включая вопросы торговли, прав человека и территориальных споров, не исчезнут независимо от того, кто находится у власти в Белом доме.

Глобальная экономика перешла в состояние турбулентности. А перераспределение мировых потоков капитала создает как риски, так и возможности для государств и корпораций. Вопрос в том, сможет ли каждая страна адаптироваться к этим изменениям, чтобы не только минимизировать ущерб, но и извлечь выгоду из новых условий. Очевидно одно – ближайшие годы станут временем решений, которые определят экономическое будущее на десятилетия вперед.